En bref :

- 🔎 Fee switch : mécanisme qui redirige une part des frais d’un protocole vers les détenteurs de token ou vers des burns.

- ⚖️ Régulation : classification possible en security selon la SEC — enjeu majeur pour l’implémentation.

- 💡 Stratégie commerciale : outil puissant pour aligner modèle économique et valeur token, utile pour la fidélisation client et l’attraction d’investisseurs.

- 🧾 Facturation & transition tarifaire : nécessite adaptation comptable, scénarios de communication et tests A/B pour limiter le churn.

- 📈 Opportunité 2025 : protocoles matures (Uniswap, Lido, Aave) et nouveaux entrants peuvent tirer profit d’un fee switch bien conçu.

Sommaire

ToggleFee switch : explications techniques et modèle économique pour votre entreprise

Le fee switch est un levier simple à énoncer mais complexe à implémenter. Concrètement, il permet à un protocole DeFi de rediriger une portion des frais de transaction — habituellement alloués aux fournisseurs de liquidité ou à l’exploitation — vers les détenteurs de tokens (stakers), vers des opérations de burn ou vers un trésor de gouvernance. Pour une entreprise qui envisage d’intégrer un token dans sa stratégie commerciale, comprendre ce mécanisme est primordial.

Techniquement, le mécanisme s’active via une proposition de gouvernance, souvent soumise à un vote de la DAO. Une fois approuvé, le smart contract du protocole change la destination des frais. Par exemple, Uniswap prélève 0,3 % par transaction ; si le fee switch est activé, une part de ce 0,3 % serait redirigée vers un pool de burn ou vers un programme de staking rémunéré.

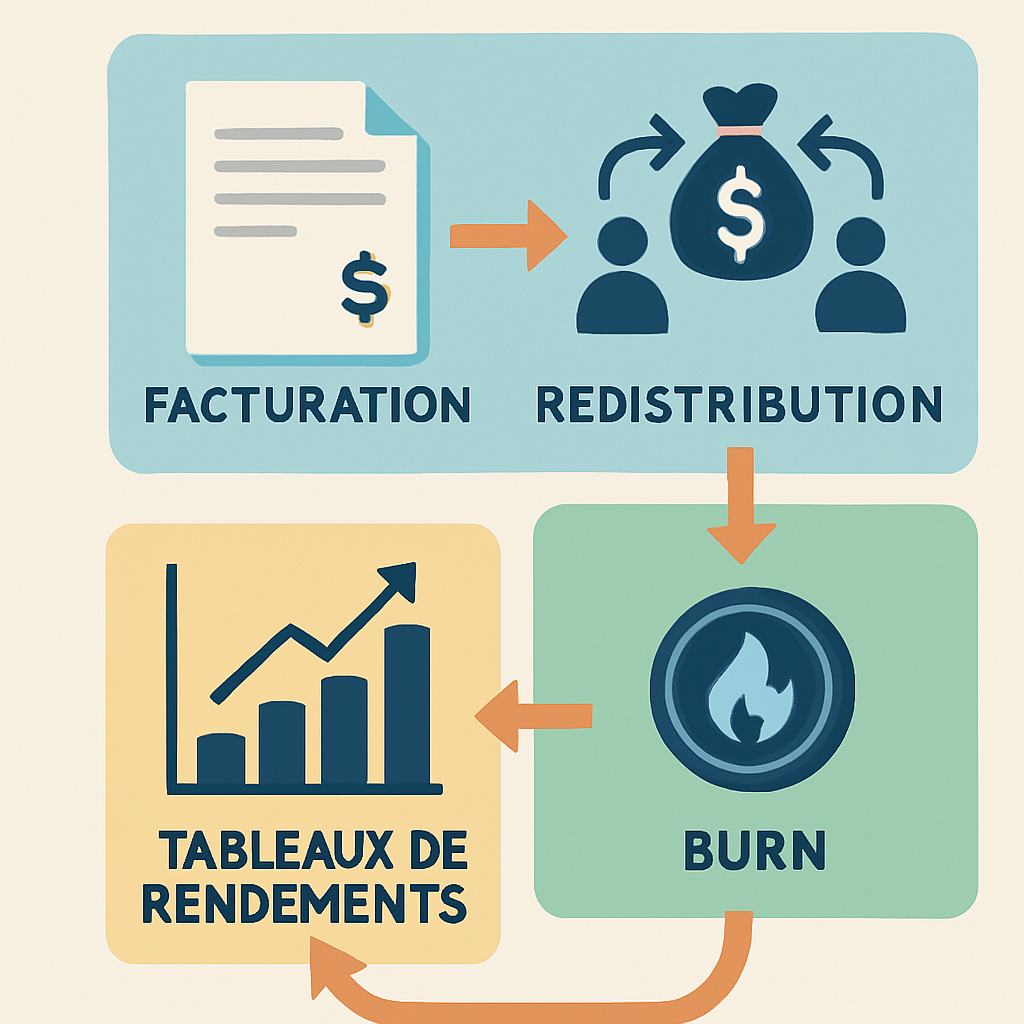

Comment fonctionne la distribution ?

– Les options classiques incluent redistribution proportionnelle aux stakers, burn automatique, ou redistribution via un fonds de développement.

– Les paramètres de durée et de pourcentage sont généralement votés et peuvent être amenés à évoluer.

- 🔁 Redistribution : paiement direct aux stakers selon leur part de staking.

- 🔥 Burn : réduction de l’offre via brûlage de tokens pour augmenter la rareté.

- 🏛️ Trésor : affectation au développement, marketing, ou partenariats stratégiques.

| Élément 📌 | Option 1 ✅ | Option 2 🔥 | Option 3 🏛️ |

|---|---|---|---|

| Destination des frais | Stakers | Burn | Trésor de gouvernance |

| Impact court terme | Rendement attractif | Pression haussière sur token | Financement projets |

| Complexité opérationnelle | Moyenne | Faible | Élevée |

Pour l’entreprise fictive que j’utilise comme fil conducteur — Novaris, une fintech B2B qui lance un token d’accès — le fee switch peut transformer le token d’un simple outil de gouvernance en un actif générateur de revenu pour ses partenaires. Novaris pourrait, par exemple, décider d’allouer 50 % des frais à des stakers institutionnels et 50 % à un fonds d’innovation. Ce choix influencera la perception du marché et la stratégie de facturation.

- 📊 Exemple : si Novaris génère 1M$ de frais annuels et redirige 20 %, alors 200k$ pourraient être distribués aux détenteurs, augmentant l’attrait du token.

- 🧾 Facturation : la structure des frais doit être transparente pour éviter les risques de réputation.

En synthèse, le fee switch change la nature du token, du rôle purement gouvernance au rôle économique. Pour une entreprise, c’est une opportunité d’aligner modèle économique et intérêt des investisseurs tout en repensant la stratégie commerciale. Insight : la mise en place technique est accessible, mais la vraie difficulté est de décider la distribution et de la justifier publiquement.

Impacts réglementaires et juridiques du fee switch : explications pour dirigeants

Le passage du token de simple instrument de vote à un instrument donnant droit à des revenus soulève la question juridique centrale : s’agit-il d’un security ? Aux États-Unis, la SEC a été particulièrement attentive, et des voix comme Amanda Fischer ont critiqué des mouvements perçus comme une décentralisation sélective. Comprendre ce risque est crucial pour toute entreprise qui envisage d’activer un fee switch.

Risques principaux et exemples

– Risque de requalification : si le token confère des bénéfices économiques directs, il peut être requalifié en titre financier.

– Risque fiscal : redistribution de revenus entraîne obligations de reporting et potentielle retenue à la source.

– Risque de gouvernance : fusionner équipes ou centraliser opérations (comme discuté dans le cas d’Uniswap) change la perception de décentralisation.

- ⚖️ Risque légal : requalification par la SEC si un bénéfice économique est attendu.

- 📑 Risque fiscal : nécessité d’une comptabilité précise et d’un plan de conformité.

- 🗳️ Risque réputationnel : débats publics et actions d’opposition (ex. Amelia Fischer vs Hayden Adams).

| Risque ⚠️ | Description 📘 | Action recommandée ✅ |

|---|---|---|

| Requalification | Token considéré comme titre financier | Consultation juridique, design de droits restrictifs |

| Fiscalité | Obligations de déclaration et retenues | Accords avec cabinets comptables spécialisés |

| Gouvernance | Perte d’image de décentralisation | Transparence, feuille de route publique |

Pour Novaris, l’approche prudente consiste à engager des cabinets d’avocats spécialisés en crypto, à définir des mécanismes de distribution limités (par ex. vesting, conditions d’éligibilité) et à prévoir un plan B si un régulateur demande des ajustements. Le cas d’Uniswap montre que les débats peuvent devenir publics et déclencher des réactions de marché (hausses de cours, polémiques).

- 🛡️ Mesure pratique : clauses de restriction géographique pour éviter la distribution dans des juridictions sensibles.

- 📚 Mesure pratique : whitepaper détaillant la logique économique et la gouvernance.

En conclusion de section, le principal enseignement est clair : l’activation d’un fee switch nécessite une stratégie juridique pro-active et un dialogue transparent avec la communauté. Insight : bien architecturé, le mécanisme peut être lancé sans déclencher de sanction, mais il faut anticiper les scénarios réglementaires.

Conséquences économiques et stratégie commerciale : intégrer le fee switch à votre modèle économique

Passer à un modèle avec fee switch implique une transformation de la facturation, du marketing produit et du positionnement tarifaire. Il ne s’agit pas seulement de distribuer des revenus ; il faut repenser la proposition de valeur pour que le token devienne un actif économique désirable pour clients et investisseurs.

Conséquences sur le modèle économique

– Pression acheteuse : des revenus distribués créent une demande durable pour le token.

– Diminution de l’inflation : redistribution vs émission de nouveaux tokens réduit la dilution.

– Alignement long terme : les détenteurs ont un intérêt financier direct à la croissance des volumes.

- 💸 Rendements projetés : Uniswap pouvait offrir >6% annualisés selon l’activité 2024.

- 🚀 Cas extrêmes : propositions pour Lido évoquaient jusqu’à 41% dans certaines configurations.

- 📉 Risque : rendu insoutenable si les frais diminuent — prévoir mécanismes d’ajustement.

| Impact économique 📈 | Exemple chiffré 🔢 | Conséquence commerciale 💡 |

|---|---|---|

| Rendement pour stakers | Uniswap : ~6% basé sur 2024 | Argument de rétention client |

| Burn | 800M UNI programmés (si voté) | Pression haussière sur prix |

| Modèle non-token | Pump.fun : 1,12B$ revenus 2024 | Potentiel d’introduction d’un token |

Pour la stratégie commerciale, l’entreprise doit segmenter ses cibles : investisseurs cherchant revenus, utilisateurs cherchant services et entreprises partenaires cherchant intégration. La transition tarifaire doit être progressive : tests A/B, périodes pilotes, et communication claire des avantages.

- 🧪 Pilote 1 : réserver redistribution aux early stakers pour 6-12 mois.

- 📣 Marketing : mettre en avant rendement attendu, transparence des metrics (TVL, fees générés).

- 🤝 Partenariats : offrir conditions préférentielles aux entreprises intégrant votre token.

En résumé, l’intégration du fee switch doit être traitée comme une relance commerciale et non comme une simple modification technique. Insight : la réussite dépendra de la clarté tarifaire et de la capacité à prouver la durabilité des revenus.

Conseils pratiques pour les entreprises : implémentation, facturation et gestion du changement

La mise en œuvre opérationnelle d’un fee switch demande une feuille de route précise. Voici un guide pratique adapté à une PME tech souhaitant adopter ce mécanisme sans compromettre sa trésorerie ni sa conformité.

Étapes opérationnelles clés

1) Audit initial : évaluer volumes de transactions, frais actuels et sensibilité des clients.

2) Design tokenomics : définir pourcentage de fees, modalités de distribution, périodes de vesting.

3) Cadre légal : validation par juristes et fiscalistes, clauses KYC/AML si nécessaire.

4) Tests techniques : déployer sur testnet, prévoir rollbacks.

5) Communication : roadmap claire, FAQ et webinaires pour les parties prenantes.

- 🔍 Audit : comprendre où se situe la valeur et comment la facturation sera affectée.

- 🛠️ Tech : automatiser les flux de fees via smart contracts audités.

- 📣 Communication : préparer un plan de transition tarifaire pour clients.

| Étape 🛠️ | Action 📋 | Responsable 👤 |

|---|---|---|

| Audit | Analyse des volumes et sensibilité tarifaire | Finance |

| Design | Définition des paramètres du fee switch | Produit & Tokenomics |

| Compliance | Consultation juridique | Legal |

| Déploiement | Testnet puis mainnet avec audits | Ingénierie |

Côté facturation, il faut redéfinir les cycles : la redistribution peut être mensuelle ou trimestrielle. Pensez aux implications en matière de TVA et d’imposition des revenus distribués. Mettre en place des reportings automatisés réduit les risques d’erreur et rassure les investisseurs.

- 🧾 Facturation mensuelle : facilite la prévision de flux et la communication.

- 📤 Reporting : dashboards publics pour transparence.

- 🔐 Sécurité : audits de smart contracts obligatoires.

Enfin, gérez la transition humaine : formation des équipes, FAQ clients, et processus de support renforcé. L’exemple de Novaris montre qu’un pilote bien orchestré limite les désabonnements et augmente l’engagement. Insight : la mise en place est autant culturelle qu’opérationnelle — planifiez la communication autant que le code.

Scénarios, opportunités d’investissement et risques : feuille de route stratégique pour 2025

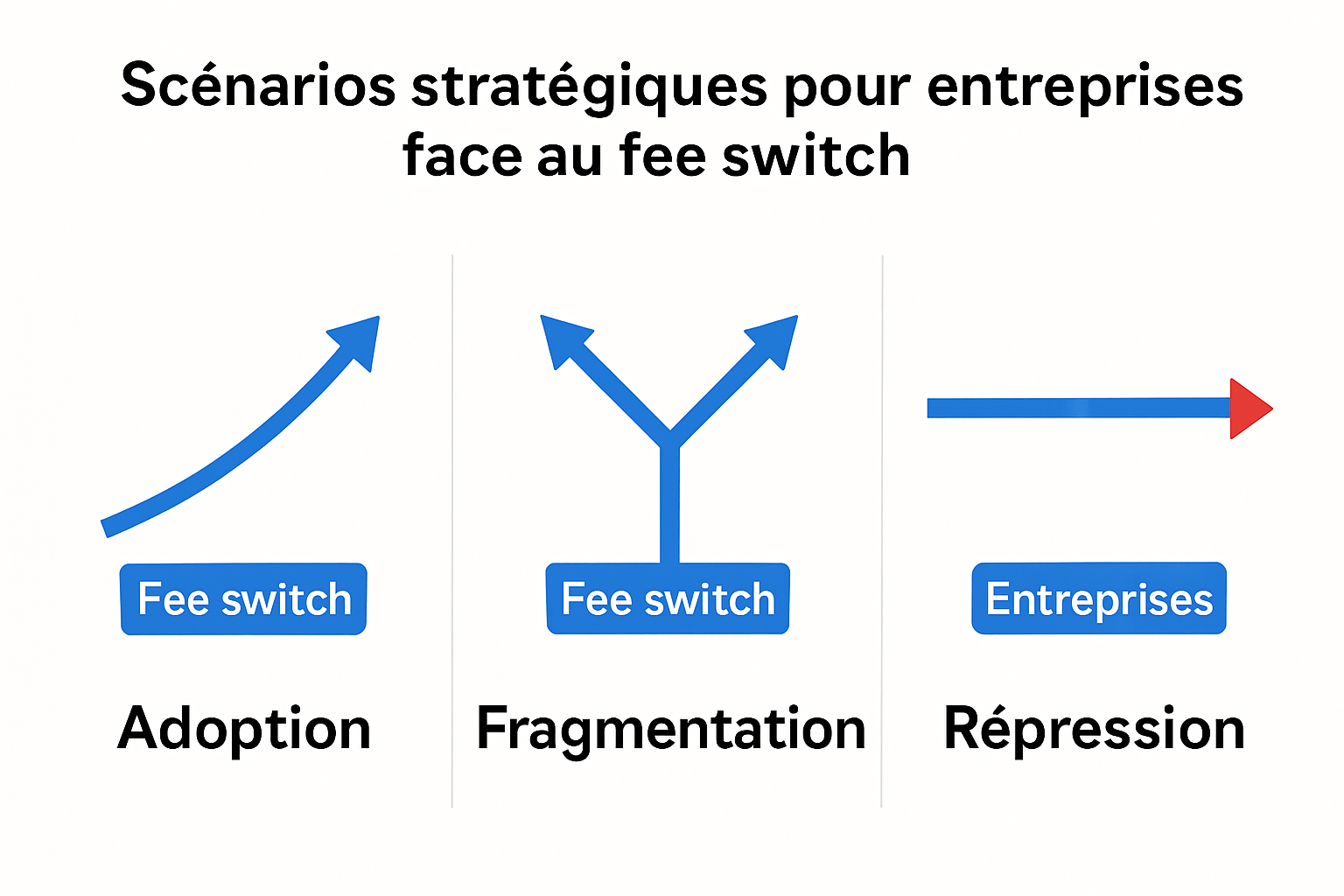

Dans un contexte où la régulation américaine évolue et où des votes importants (ex. Uniswap) font la une, il est essentiel d’anticiper plusieurs scénarios pour piloter son portefeuille ou sa stratégie d’entreprise. Je propose trois scénarios plausibles et des recommandations adaptées.

Scénarios et recommandations

Scénario A — Adoption large : la régulation s’assouplit et plusieurs grands protocoles activent le fee switch. Conséquence : pression acheteuse soutenue et intérêt accru pour tokens. Recommandation : augmenter l’exposition aux projets ayant TVL solide et gouvernance claire.

Scénario B — Triage réglementaire : certains pays autorisent, d’autres restreignent. Conséquence : fragmentation des marchés et arbitrages géographiques. Recommandation : vérifier la clause géographique dans la distribution token et diversifier l’exposition.

Scénario C — Repression ciblée : requalification et sanctions sur certains projets. Conséquence : volatilité et nécessité d’ajustement rapide. Recommandation : garder liquidités, hedge via stablecoins et instruments dérivés.

- 📈 Opportunité : les tokens avec revenus apparaîtront comme des instruments hybrides (utility + revenu).

- ⚠️ Risque : surpromesse de rendement et dépendance aux volumes.

- 💼 Conseil pour entreprises : tester d’abord en environnement contrôlé avant un déploiement complet.

| Scénario 🔮 | Opportunité 💰 | Risque ⚠️ | Action recommandée ✅ |

|---|---|---|---|

| Adoption large | Valorisation tokens | Survalorisation | Augmenter exposition graduellement |

| Fragmentation | Arbitrage géographique | Complexité compliance | Segmenter marchés |

| Répression | Opportunités d’achat post-crash | Perte temporaire de valeur | Conserver liquidités |

Pour Novaris, la feuille de route 2025 consiste à piloter un pilote 12 mois, mesurer KPIs (TVL, fees, churn) et préparer des variantes contractuelles selon les juridictions. Le marché a déjà montré des signes de récompense : l’annonce Uniswap a provoqué un bond de près de 50% du cours de UNI, illustrant la puissance d’un narratif bien vendu.

- 🔎 KPI à suivre : TVL, frais générés, pourcentage redirigé, rétention des utilisateurs.

- 📌 Timing : lancer un pilote et communiquer des milestones trimestrielles.

Insight final de cette section : le fee switch est une opportunité stratégique majeure, mais sa réussite repose sur une exécution prudente, une compliance robuste et une communication transparente pour gagner la confiance des utilisateurs et des régulateurs.