En bref :

- 🟢 Défi rendement : tirer parti de la finance décentralisée pour maximiser gains tout en maîtrisant les risques.

- 🔎 Analyse 2025 : la blockchain et l’IA redessinent les opportunités d’investissement.

- ⚖️ Diversification intelligente : combiner crypto-monnaies, stablecoins, ETFs et actifs réels.

- 🛡️ Sécurité d’abord : audits, gestion des clés, et stratégies anti-liquidation.

- 🧭 Feuille de route concrète : ciblage de protocoles DeFi, allocation progressive et suivi automatisé.

Sommaire

ToggleComprendre les tendances du marché en 2025 pour relever le Défi rendement

En 2025, le paysage financier est en pleine mutation. Les forces qui façonnent les rendements ne se limitent plus aux taux d’intérêt et aux décisions monétaires : la blockchain, l’adoption institutionnelle des crypto-monnaies et les algorithmes d’IA influencent désormais la dynamique des prix et des opportunités de rendement.

Pour illustrer, prenons le cas de Claire, une investisseuse prudente qui cherche à maximiser gains sans sacrifier sa sécurité. Elle observe trois tendances majeures en 2025 : la maturation des protocoles DeFi, la démocratisation des solutions Layer 2 réduisant les frais, et la montée en puissance des actifs liés à la durabilité.

Tendances observables et impacts sur l’investissement

Ces tendances forment un cadre pour bâtir une stratégie de rendement adaptée :

- 📈 Croissance des protocoles sécurisés : plus d’audits et meilleures pratiques. ✅

- ⚡ Adoption des solutions Layer 2 : frais réduits favorisant le yield farming accessible. ⚡

- 🌱 Intégration ESG : des rendements reliés aux critères de durabilité gagnent en attractivité. 🌍

| 📊 Indicateur | 🔍 Tendance 2025 | 🎯 Impact pour l’investisseur |

|---|---|---|

| Adoption institutionnelle 🏦 | En hausse | Renforce la liquidité et la crédibilité des crypto-monnaies 📈 |

| Frais réseau ⛽ | Layer 2 en baisse | Rendements nets améliorés pour le yield farming ⚡ |

| Régulation 🔒 | Plus claire mais stricte | Réduit certains risques, favorise les protocoles conformes ✅ |

En pratique, Claire ajuste son allocation chaque trimestre en surveillant ces signaux. Elle donne plus de poids aux protocoles audités, réduit l’exposition sur blockchains à frais élevés, et intègre des actifs ESG. Cette méthodologie illustre que le Défi rendement ne se gagne pas par poursuite aveugle d’APY, mais par lecture fine des tendances.

- 🔁 Règle simple adoptée par Claire : réévaluer l’allocation tous les 90 jours. 🔁

- 🧾 Outil utilisé : dashboards DeFi couplés à alertes sur volatilité. 🔔

- 🔐 Sécurité : prioriser les protocoles avec historiques et audits. ✅

Insight clé : comprendre les tendances structurelles en 2025 permet de transformer la conjoncture en opportunité durable pour maximiser gains.

Les fondamentaux de la finance décentralisée et choix des protocoles DeFi pour optimiser l’investissement

Avant de déployer du capital, tout investisseur avisé doit maîtriser les piliers de la finance décentralisée. Connaître les mécanismes du staking, des pools de liquidité, et des marchés de prêt est indispensable pour déployer une stratégie de rendement cohérente.

Claire a commencé par se former : elle a lu des audits, suivi des tutoriels, et testé des montants modestes pour comprendre le fonctionnement des protocoles. Cette approche progressive est la meilleure façon de limiter les erreurs coûteuses.

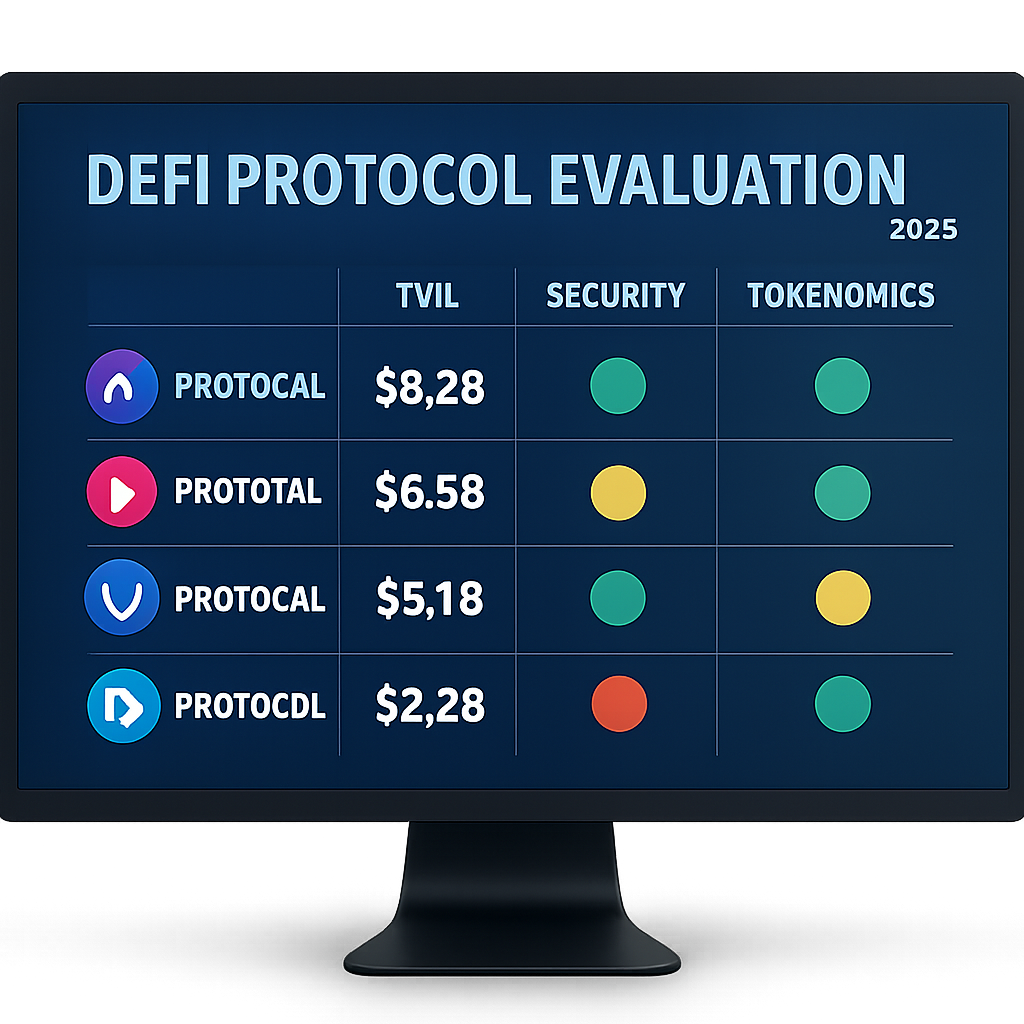

Quels protocoles retenir en 2025 ? critères de sélection

Voici les critères structurants pour identifier des protocoles DeFi solides :

- 🔐 Sécurité : audits indépendants et bug bounty. 🛡️

- 📈 TVL (Total Value Locked) : indicateur de confiance et liquidité. 💧

- ⚖️ Transparence des maths économiques (tokenomics) : éviter dilution rapide. 📊

- 🧭 Gouvernance active : communauté solide et évolutions prévisibles. 🗳️

| 🔎 Critère | ✅ Pourquoi c’est important | 🔧 Exemple pratique |

|---|---|---|

| Sécurité 🛡️ | Minimise le risque de perte par bug | Choisir Aave/Compound pour emprunts/prêts ✔️ |

| TVL 💧 | Indique liquidité et usage réel | Préférer pools avec TVL élevé 🚀 |

| Tokenomics 🔢 | Prévoit la dilution et la durabilité | Éviter jetsons avec inflation non contrôlée ⚠️ |

Concrètement, Claire a gardé une part de son portefeuille sur Ethereum pour la sécurité historique, une autre sur une chaîne alternative pour les frais faibles, et elle a choisi des protocoles DeFi connus pour le prêt et l’échange. Elle a également utilisé des agrégateurs afin d’identifier les meilleures opportunités sans multiplier les risques technique.

- 🧾 Astuce : commencer par staking et prêts stables avant d’explorer le yield farming. 🔁

- 📌 Checklist rapide : audit ✅, TVL > seuil ✅, historique de sécurité ✅. ✔️

- 🕵️♂️ Vérification : suivre Slack/Discord et historique des incidents. 🔍

Insight clé : choisir des protocoles DeFi sur des critères précis permet d’optimiser l’équilibre rendement/risque et de construire une base fiable pour l’investissement.

La vidéo ci-dessus accompagne l’apprentissage de base et permet à Claire d’observer des tutoriels de configuration de portefeuilles et de staking en temps réel.

Stratégies de rendement : staking, yield farming, liquidité et prêts pour maximiser gains

La question centrale du Défi rendement est : quelles stratégies privilégier pour maximiser gains sans exposer son capital à des risques disproportionnés ? La réponse est multiple : chaque stratégie a son profil rendement/risque et demande une gestion adaptée.

Claire a testé trois approches complémentaires : staking pour le revenu passif stable, yield farming pour booster les rendements de manière dynamique, et fourniture de liquidités pour capter une part des frais de marché.

Staking : revenu passif et stabilité

Le staking consiste à verrouiller des actifs pour sécuriser un réseau ou un protocole, en échange de récompenses. C’est souvent l’un des moyens les plus simples et les moins exigeants en gestion.

- 🛌 Avantage : gestion « configurer et oublier ». 😴

- 📉 Inconvénient : verrouillage des fonds et risque d’illiquidité. ⏳

- 💡 Exemples : staking d’Ethereum (ETH), de tokens de blockchains PoS. 🔗

| 🔧 Stratégie | 💰 Rendement typique | ⚠️ Risques |

|---|---|---|

| Staking 🌾 | 3–10% / an | Verrouillage, risque protocole |

| Yield Farming 🚀 | Variable, parfois très élevé | Volatilité, frais, bugs |

| Fourniture de liquidité 💧 | Frais + récompenses | Impermanent loss |

Yield farming : rendement élevé, gestion active

Le yield farming est une chasse aux meilleures APY. Il nécessite d’alterner entre protocoles et de surveiller la rentabilité nette après frais. Claire a appris que les APY affichés sont souvent bruts : les frais réseau, la dilution de token et l’impermanent loss grèvent le résultat final.

- ⚡ Astuce : utiliser des agrégateurs pour comparer les offres. 🔎

- 🧾 Contrôle des frais : privilégier Layer 2 ou chaînes low-cost. 💸

- 📊 Suivi : paramétrer alertes de seuils de performance. 🔔

Pour la fourniture de liquidités, Claire a diversifié ses paires et favorisé des pools stables-stables pour limiter l’impermanent loss. Elle a aussi alloué une partie pour des pools plus risqués, mais en montant limité, afin de capter de fortes opportunités sans compromettre le socle du portefeuille.

| 🔁 Option | 🎯 Usage conseillé | 📌 Exemple |

|---|---|---|

| Pool stable-stable 🟦 | Préserver capital + rendement stable | Curve Finance, pools DAI/USDC |

| Pool token-volatile 🔄 | Rendement plus élevé, risque supérieur | ETH/ALT pools sur Uniswap |

| Prêt/Emprunt 📈 | Optimiser liquidité et effet de levier maîtrisé | Aave, Compound pour stablecoins |

- ✅ Règle de Claire : 60% staking/prêts stables, 30% liquidités low-risk, 10% farming agressif. 📐

- 🔁 Rééquilibrage trimestriel pour capter les mutations de marché. 🔄

Insight clé : combiner staking, yield farming et liquidité permet de créer un portefeuille résilient capable de maximiser gains tout en contrôlant l’exposition aux risques.

La vidéo ci-dessus illustre les mécaniques avancées du yield farming et aide à comprendre les arbitrages concrets que Claire applique.

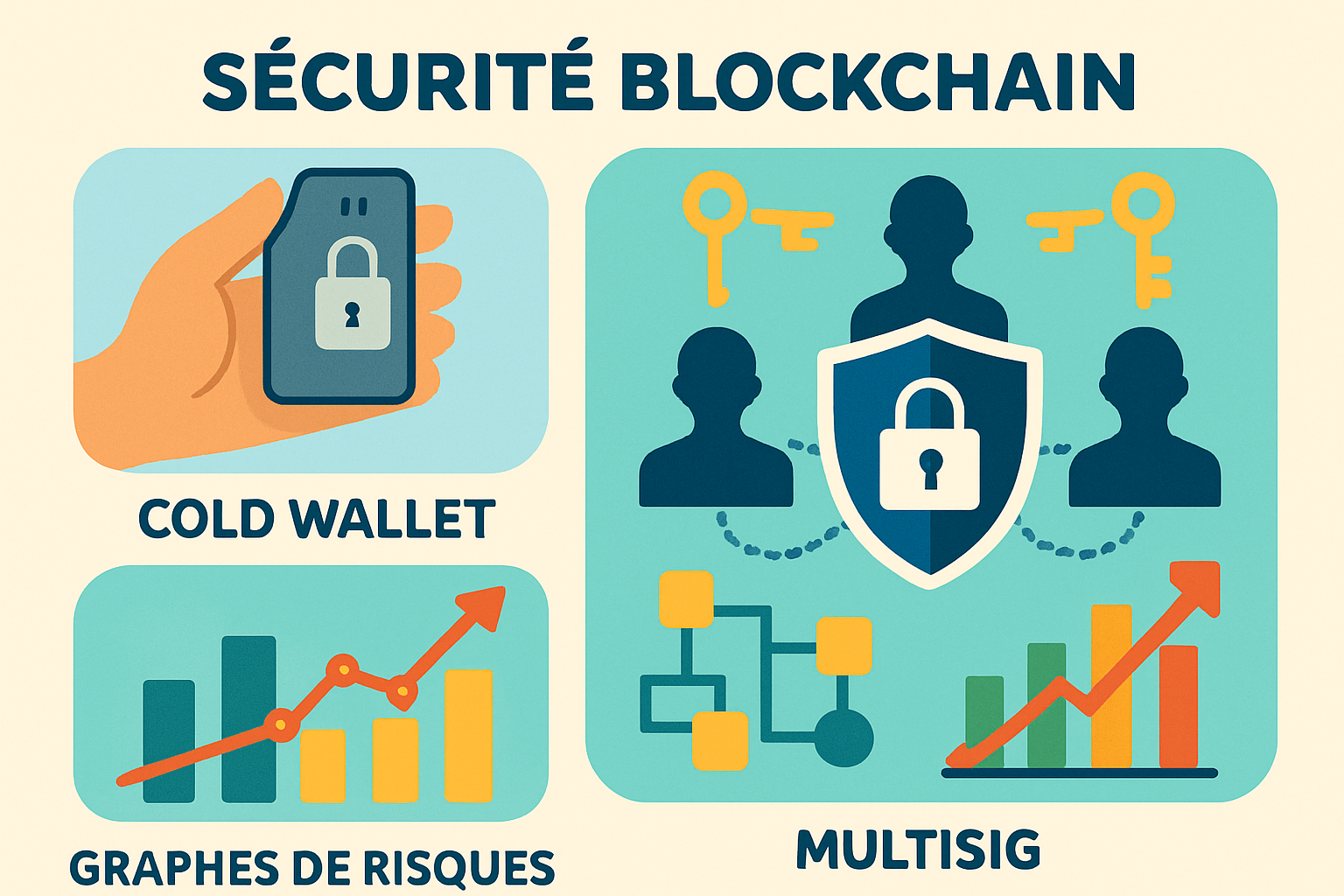

Identifier et gérer les risques DeFi : audits, liquidations et sécurité des clés

S’engager dans la finance décentralisée demande autant de prudence que d’audace. Les rendements élevés s’accompagnent de risques spécifiques : bugs de smart contracts, exploitations par hackers, volatilité et mécanismes de liquidation automatiques.

Claire a mis en place une politique de gestion des risques claire, documentée et répétée. Voici les étapes pratiques qu’elle suit pour protéger son capital tout en poursuivant le Défi rendement.

Vulnérabilités techniques et mesures de protection

Les protocoles DeFi reposent sur du code. Un bug peut signifier une perte totale. Claire ne prend des positions que sur des protocoles :

- 🔎 audités par des cabinets reconnus, 🧾

- 🛡️ avec bug bounty actif,

- 📚 et avec une communauté transparente et réactive.

| ⚠️ Risque | 🔧 Mesure de mitigation | 📌 Outils |

|---|---|---|

| Bug de smart contract 🔥 | Se limiter aux protocoles audités | Rapports d’audit, Certik, PeckShield |

| Liquidation automatique ⚖️ | Maintenir collatéral supérieur aux seuils | Alertes de margin, stop-loss |

| Perte de clé privée 🔑 | Utiliser cold wallets et multisig | Ledger, Trezor, Gnosis Safe |

- 🔒 Multisig et cold storage pour les montants importants. 🧊

- ⏱️ Automatiser les alertes de marge pour éviter les liquidations. ⏰

- 🧪 Tester sur testnet puis montant progressif en réel. 🧪

Claire a aussi appris que la volatilité nécessite des règles d’or : ne pas borner tout le capital dans des positions collatéralisées et garder toujours une poche de réserve stable pour couvrir des appels de marge. Les plates-formes offrant des taux variables demandent une surveillance supplémentaire, et l’usage de stablecoins en garantie réduit souvent le risque de liquidation.

Insight clé : sécuriser les points faibles (code, clés, collatéral) est la condition sine qua non pour transformer les rendements DeFi en gains réellement capitalisables.

Construire et piloter un portefeuille DeFi en 2025 : cas pratique et feuille de route

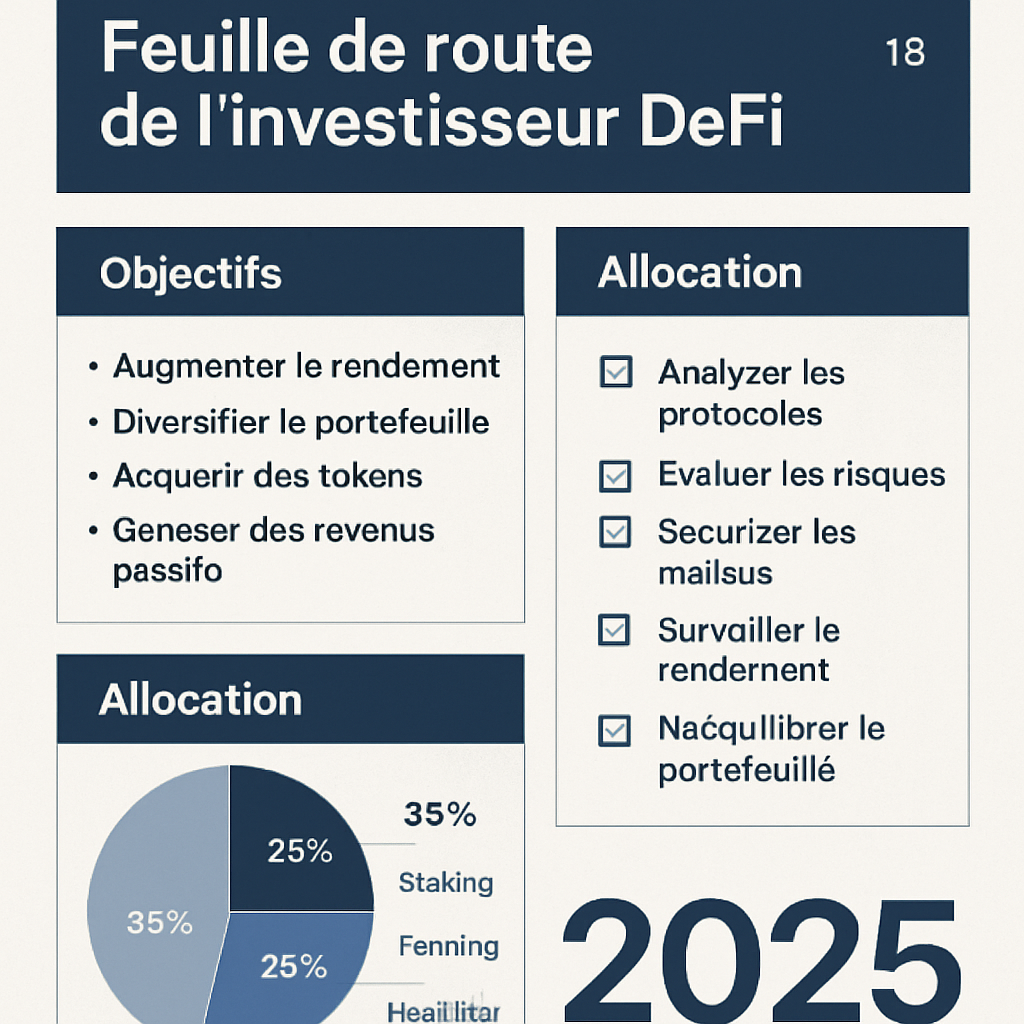

Transformer la théorie en pratique est l’étape décisive du Défi rendement. Voici la feuille de route que Claire a suivie pour bâtir un portefeuille DeFi performant et adaptable.

Cette section présente une démarche en étapes, des outils concrets et un exemple d’allocation pour s’inspirer, tout en rappelant que chaque profil d’investissement est unique.

Feuille de route étape par étape

Étapes simples pour démarrer :

- 🔐 Sécuriser son environnement : wallet, backups, multisig. 🧾

- 📚 Se former : lire audits, suivre communautés, tester. 📖

- 💵 Allouer progressivement : 1–5% du portefeuille total au début. ⚖️

- 🔁 Diversifier : staking, stable pools, farming, prêt. 🌐

- 📊 Automatiser le suivi et rééquilibrer trimestriellement. 🔁

| 🎯 Objectif | 🔧 Action | 📈 Allocation exemple (Claire) |

|---|---|---|

| Capital sécurisé 🛡️ | Cold wallet + multisig | 20% du portefeuille |

| Rendement stable 🌾 | Staking + prêts stables | 50% du portefeuille |

| Opportunités élevées 🚀 | Yield farming contrôlé | 20% du portefeuille |

| Liquidité immédiate 💧 | Stablecoins en réserve | 10% du portefeuille |

- 📆 Règle de gestion : rééquilibrage tous les 3 mois. 🔄

- 🔍 Outils recommandés : agrégateurs, dashboards, alertes. 🧭

- 🧑🤝🧑 Conseil social : échanger avec une communauté pour valider ses choix. 🤝

Le cas de Claire est instructif : en 12 mois, sa stratégie diversifiée lui a permis d’obtenir des rendements supérieurs à son horizon bancaire, sans compromettre une sécurité raisonnable. Elle a documenté ses décisions et s’appuie sur des revues trimestrielles pour ajuster l’allocation.

Insight clé : une feuille de route structurée, des allocations progressives et des outils de suivi transforment le potentiel de la finance décentralisée en résultats concrets et durables.