En bref :

- 📈 Retraite par capitalisation : épargnez pour constituer un capital investi sur les marchés afin de financer votre retraite.

- 🔎 Avantages retraite capitalisée : flexibilité, rendement potentiel élevé, transmission du patrimoine.

- ⚠️ Risques retraite capitalisée : volatilité des marchés, inégalités d’accès, coûts de transition pour un pilier national.

- 🧭 Épargne retraite pragmatique : combiner PER, assurance‑vie et PEA pour une allocation d’actifs adaptée.

- 🔧 Gestion du risque : diversification, horizon long, rééquilibrage et recours à des solutions pilotées.

Un panorama synthétique et concret — Face aux pressions démographiques et aux incertitudes politiques, la retraite par capitalisation s’impose comme une option que de nombreux actifs regardent de près. Elle repose sur l’idée simple mais puissante de constituer, au fil des années, un patrimoine capitalisé capable de générer un revenu à l’âge de la retraite. En 2026, ce modèle suscite à la fois espoir et prudence : espoir pour ceux qui recherchent des rendements supérieurs et plus d’autonomie ; prudence pour les ménages aux ressources modestes et pour qui la volatilité financière peut éroder des décennies d’efforts. Ce texte suit le parcours fictif de Claire, 35 ans, consultante, qui illustre comment un salarié peut bâtir une stratégie d’épargne retraite, choisir ses supports (PER, assurance‑vie, PEA) et gérer la gestion du risque pour atteindre un rendement retraite satisfaisant. Nous explorerons les mécanismes, les outils disponibles, des tableaux comparatifs, des listes pratiques et des scénarios chiffrés pour vous aider à décider si la capitalisation doit occuper une place centrale dans votre planification financière.

Sommaire

ToggleRetraite par capitalisation : définition, mécanisme et contexte démographique

La retraite par capitalisation repose sur un principe intuitif : chacun met de côté une partie de ses revenus pour constituer, au fil du temps, un capital investi. Ce capital, placé sur des supports variés (actions, obligations, immobilier via SCPI, ETF), produit des intérêts et plus‑values destinés à financer la période de cessation d’activité. Contrairement au système par répartition, où les cotisations des actifs financent les pensions courantes, la capitalisation individualise la responsabilité financière et permet la transmission du patrimoine.

Pour comprendre le fonctionnement concret, observons Claire. À 35 ans, elle décide d’allouer 10 % de son salaire brut à différents produits : un PER individuel, une assurance‑vie pour la liquidité et un PEA pour les actions européennes. Elle automatise des versements mensuels, choisit une gestion pilotée pour le PER et une poche actions diversifiée sur le PEA. Ainsi, son capital croît grâce aux rendement retraite cumulés et aux effets des intérêts composés. Le succès de cette stratégie dépend de l’horizon et de la discipline : plus l’épargne commence tôt, plus le rendement cumulé est puissant.

Le contexte démographique est déterminant. Depuis plusieurs décennies, l’espérance de vie augmente et le ratio cotisants/retraités s’érode, fragilisant la répartition. C’est l’une des raisons pour lesquelles la capitalisation est de nouveau au centre des débats politiques : elle semble offrir une alternative partielle pour alléger la pression sur les budgets publics. Cependant, la transition vers une plus grande capitalisation nationale nécessite des choix coûteux : conversion des droits, création de fonds de transition, ou incitations fiscales, autant d’éléments à évaluer avant d’imposer une évolution structurelle.

Enfin, l’existence de fonds de pension et de véhicules collectifs (comme le RAFP en France pour certaines primes) montre que la capitalisation peut fonctionner à l’échelle collective. Ces dispositifs mutualisent certains risques tout en conservant le principe d’accumulation. La clé reste la qualité de la gouvernance des fonds de retraite : transparence, allocation d’actifs raisonnable et frais maîtrisés. En résumé, la capitalisation est un outil puissant pour préparer sa retraite, mais son adéquation dépend de l’horizon individuel, du profil de risque et du contexte réglementaire — un présupposé utile avant d’aborder les avantages précis.

Cette section pose les bases et prépare l’examen des avantages pratiques et financiers qui suivent.

Les avantages concrets de la retraite par capitalisation : flexibilité, rendement et transmission

La retraite par capitalisation séduit par sa capacité à offrir des solutions personnalisées. Premièrement, la flexibilité et personnalisation sont centrales : chaque épargnant peut choisir ses supports, le rythme des versements et l’option de sortie (rente viagère ou capital). Pour Claire, cela signifie pouvoir moduler ses efforts selon les aléas de sa carrière — chômage, bonus, hausse de salaire — et adapter son allocation d’actifs au fil du temps.

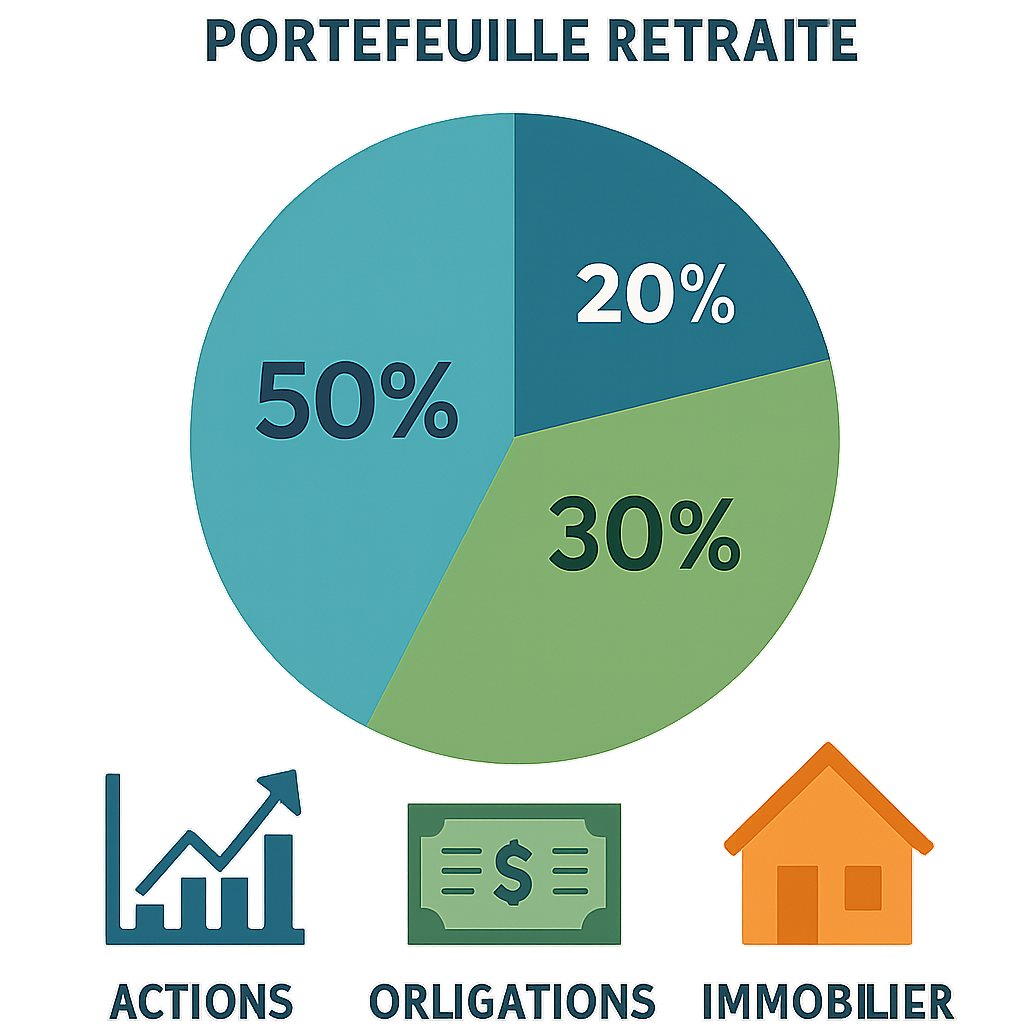

Deuxième atout majeur : le potentiel de rendement. Historiquement, les marchés d’actions ont offert des rendements supérieurs aux livrets d’épargne, ce qui permet à la capitalisation de délivrer un rendement retraite attractif sur le long terme. En combinant actions, obligations et immobilier, un investisseur obtient une allocation d’actifs équilibrée, optimisant le rendement ajusté au risque. Par exemple, une poche actions à 60 % au début de la carrière, réduite progressivement à 30 % à l’approche de la retraite, est une trajectoire courante pour capter la croissance tout en préservant le capital à l’arrivée.

Troisième avantage : l’indépendance par rapport aux réformes publiques. Les personnes qui accumulent un capital sont moins exposées aux décisions politiques affectant les taux de remplacement du régime par répartition. Elles gagnent également une dimension patrimoniale : le capital épargné peut être transmis aux héritiers, ce qui n’est pas possible avec la plupart des droits de répartition. L’assurance‑vie, par exemple, est un outil puissant pour organiser une transmission optimisée.

Quatrièmement, la fiscalité peut être incitative. Certains produits, comme le PER, permettent de déduire les versements du revenu imposable, fournissant un avantage immédiat pour les contribuables. Pour ceux qui privilégient la liquidité, l’assurance‑vie offre une fiscalité avantageuse après huit ans de détention. À ce titre, il est utile de consulter des sources spécialisées sur les dispositifs fiscaux actuels et leurs évolutions, notamment concernant l’abattement applicable en 2026 pour certains retraits abattement fiscal retraite 2026.

Enfin, la possibilité de choisir des gestions pilotées ou des fonds à faibles frais permet de déléguer la complexité tout en bénéficiant d’une diversification professionnelle. Les gestionnaires construisent une allocation d’actifs adaptée à l’âge et au profil, réduisant l’effort individuel sans sacrifier les performances potentielles. En synthèse, la capitalisation offre une palette d’avantages : rendement, autonomie, transmission et optimisation fiscale — des leviers puissants pour qui sait les utiliser et les intégrer dans une stratégie globale.

Ces bénéfices imposent cependant d’examiner soigneusement les risques, que nous détaillons dans la section suivante.

Risques, limites et stratégies de mitigation de la retraite par capitalisation

La perspective d’un rendement supérieur s’accompagne de défis réels. Le principal est la volatilité des marchés. Une portion significative du capital investie en actions peut subir d’importantes pertes en cas de crise. Si ces pertes surviennent à l’approche de la retraite, elles peuvent réduire durablement la rente attendue. Considérons Claire : un krach boursier cinq ans avant sa retraite pourrait diminuer son capital de 25 à 40 %, rendant nécessaire soit une poursuite d’épargne, soit un report de départ, soit une entrée en rente réduite.

Autre contrainte : les inégalités d’accès. La capitalisation favorise ceux qui peuvent épargner régulièrement et bénéficier d’une épargne longue. Les ménages à faibles revenus, ou avec parcours professionnels discontinus, auront plus de difficulté à tirer profit d’un système centré sur la capitalisation. Cette réalité soulève des choix politiques : faut‑il instaurer des dispositifs universels ou des abondements ciblés pour corriger ces disparités ?

La complexité de gestion est aussi un frein. Choisir entre PER, assurance‑vie, PEA, sélectionner des fonds ou des ETF, comprendre les frais de gestion et les impacts fiscaux demandent des compétences. Beaucoup font appel à un conseiller, ce qui alourdit les coûts et peut réduire le rendement net. À cela s’ajoutent les risques de mauvaise décision individuelle : périodicité inadaptée des versements, timing d’investissement erroné, ou concentration excessive sur un actif.

Enfin, la transition vers un système davantage capitalisé comporte un coût économique. Financer les pensions courantes pendant que l’on capitalise pour le futur nécessite des mécanismes de transition coûteux : emprunts d’État, décotes temporaires ou transferts budgétaires. Ces coûts politiques et financiers expliquent la prudence des réformes étendues.

| Critère 🔍 | Avantage 🟢 | Risque ⚠️ |

|---|---|---|

| Rendement | Potentiel supérieur sur le long terme 📈 | Variabilité selon les cycles économiques 📉 |

| Transmission | Capital transmissible aux héritiers 🧾 | Inégal accès selon les revenus 💸 |

| Gestion | Solutions pilotées disponibles 🤝 | Complexité et frais de conseil 💼 |

| Sécurité | Indépendance des décisions publiques 🛡️ | Fragilité face aux krachs et à l’inflation 🔥 |

Pour réduire ces risques, plusieurs leviers existent. La diversification reste la pierre angulaire : répartir entre actions, obligations, immobilier et liquidités. Le lissage des versements (dollar cost averaging) diminue le risque de mauvais timing. Les rentes viagères indexées sur l’inflation peuvent couvrir le risque de longévité, tandis que les fonds euros ou mandats sécurisés protègent une partie du capital. En pratique, un mix dynamique, avec diminution progressive de l’exposition actions à l’approche du départ, empêche les pertes ponctuelles d’avoir un effet désastreux.

En conclusion de cette section, il est essentiel de reconnaître que la capitalisation offre des opportunités significatives, mais elle nécessite une planification financière rigoureuse et des stratégies de mitigation pour convertir le potentiel de rendement en un revenu fiable à la retraite.

Choisir, combiner les produits et bâtir une stratégie d’épargne retraite opérationnelle

Choisir une stratégie passe par une étape d’analyse individuelle. Quel est votre horizon ? Quelle est votre tolérance au risque ? Quels objectifs de niveau de vie souhaitez‑vous maintenir à la retraite ? Pour Claire, l’objectif est d’atteindre l’équivalent de 70 % de son dernier salaire net grâce à la combinaison répartition + capitalisation.

Outils disponibles : PER individuel, PER d’entreprise, assurance‑vie, PEA. Chacun a ses atouts : le PER offre une déduction fiscale intéressante pour les versements volontaires, l’assurance‑vie donne de la souplesse et une fiscalité après 8 ans, et le PEA favorise l’investissement en actions européennes avec une exonération d’impôt sur les gains après 5 ans. Une approche pragmatique consiste à répartir les versements : PER pour l’économie d’impôt immédiate, assurance‑vie pour la liquidité, PEA pour la croissance action. Ce montage permet de concilier optimisation fiscale, investissement retraite et transmission.

Voici une liste pratique de points à vérifier avant de souscrire, avec des emojis pour faciliter la mémorisation :

- ✅ Vérifier les frais (frais d’entrée, de gestion, d’arbitrage) 📉

- ✅ Choisir entre gestion pilotée et gestion libre selon votre implication 🎯

- ✅ Diversifier les classes d’actifs et zones géographiques 🌍

- ✅ Planifier un calendrier de rééquilibrage (annuel ou semi‑annuel) 🔁

- ✅ Simuler différents scénarios (croissance lente, stagflation, krach) 📊

Un exemple chiffré simple : Claire épargne 400 € par mois pendant 30 ans avec un rendement annuel moyen net de 4,5 %. À la fin, son capital serait substantiel et pourrait être converti en rente. Si elle préfère une sécurité accrue, elle peut transférer progressivement ses actifs vers des fonds euros ou des obligations dès 55 ans, réduisant l’exposé aux aléas du marché.

L’équilibre opérationnel consiste souvent à combiner plusieurs produits : utiliser le PER pour optimiser l’impôt, l’assurance‑vie pour la transmission et la flexibilité, et le PEA pour une poche actions longue durée. Un dernier point : ne négligez pas la relecture fiscale et l’optimisation successorale. Pour des informations fiscales actualisées, des ressources spécialisées sur les abattements et dispositifs peuvent s’avérer utiles abattement fiscal retraite 2026. En somme, une stratégie adaptée repose sur des produits complémentaires et une allocation qui évolue avec l’âge.

Une mise en œuvre progressive et surveillée augmente fortement les chances de transformer la capitalisation en revenu fiable à la retraite.

Qu’est‑ce qui différencie la retraite par capitalisation de la répartition ?

La capitalisation repose sur l’épargne individuelle investie pour constituer un patrimoine personnel destiné à financer la retraite. La répartition fonctionne par solidarité intergénérationnelle : les actifs financent les pensions courantes. Chaque système comporte des avantages et des limites en termes de rendement, de sécurité et d’égalité.

Quels produits choisir pour une épargne retraite diversifiée ?

Combinerez PER (défiscalisation), assurance‑vie (liquidité et transmission) et PEA (poche actions) selon votre profil. La diversification entre actions, obligations et immobilier réduit la volatilité globale.

Comment limiter les risques liés aux marchés ?

Adoptez le lissage des versements, rééquilibrez régulièrement votre portefeuille, diminuez l’exposition actions à l’approche de la retraite et envisagez des rentes viagères ou des fonds sécurisés pour protéger le capital.

La capitalisation convient‑elle à tous les profils ?

Elle convient à ceux qui peuvent épargner sur le long terme et accepter une certaine volatilité. Les ménages à revenus modestes peuvent préférer des mécanismes collectifs ou des abondements publics pour compenser l’inégalité d’accès.